Hoeveel belasting betaal ik over mijn beleggingen?

- Door: Maurice van der Neut

- 3 maart 2025

- Leestijd: 3 minuten

Sinds 1 maart kun je weer belastingaangifte doen. Hoeveel belasting je over je beleggingen en spaargeld moet betalen voor je aangifte over 2024, leggen we hieronder uit.

Vermogensbelasting of spaartax

In Nederland moet je belasting betalen over je beleggingen (en spaargeld), ook wel de vermogensbelasting of spaartax genoemd. De Belastingdienst gaat er namelijk vanuit dat je vermogen geld oplevert, door bijvoorbeeld rente op je spaarrekening of rendement over je beleggingen. Beleggingen worden als particulier opgenomen in box 3 van de inkomstenbelasting, die vermogensrendementsheffing wordt genoemd.

Onder de noemer ‘vermogen’ valt een hoop. Niet alleen het saldo op je betaal- en spaarrekeningen, ook aandelen, obligaties en crypto’s vallen hieronder. Vergeet ook niet je vakantiewoning, schulden of andere (persoonlijke) leningen.

Je betaalt pas vermogensbelasting vanaf € 57.000

Er wordt een deel van je vermogen vrijgesteld van belasting, het zogenaamde heffingsvrije vermogen. Tot een vermogen van € 57.000 hoef je géén vermogensbelasting te betalen. Voor fiscale partners is dit samen het dubbele: € 114.000. Komt je totale vermogen wél boven dit bedrag uit, dan betaal je alleen belasting over het bedrag boven € 57.000. Dit was hetzelfde in 2023.

Belastingdienst rekent met fictieve rendementen

De Belastingdienst kijkt naar de verdeling van je spaargeld, beleggingen en andere bezittingen en gaat ervan uit dat je hierover rendement behaalt. Er wordt hierbij gerekend met fictieve rendementen.

| Categorie | Fictieve rendementen 2024 |

|---|---|

| Beleggingen | 6,04% (definitief) |

| Overige bezittingen* | 6,04% (definitief) |

| Spaargeld | 1,44% (definitief) |

| Schulden | 2,61% (definitief) |

* Overige bezittingen zijn bijvoorbeeld beleggingsvastgoed of een tweede huis. Je eigen woning valt hier niet onder, deze valt onder box 1.

Kortgezegd komt het erop neer dat je over jouw fictieve rendementen 36% belasting betaalt. Maar de berekening hiervan is vaak ingewikkelder en leggen we daarom hieronder verder uit.

Eenvoudig voorbeeld

Stel, je hebt een vermogen van € 100.000, volledig belegd in aandelen. Over de eerste € 57.000 betaal je geen belasting, wat betekent dat je belast wordt over de resterende € 43.000. De Belastingdienst neemt aan dat je over je beleggingen een rendement van 6,04% behaalt, wat neerkomt op € 2.597. Vervolgens wordt hier 36% belasting over geheven, wat neerkomt op een bedrag van € 935.

| Totaal vermogen in beleggingen | Belastbaar deel |

| € 100.000 | € 43.000 |

| Fictief rendement | Rendement beleggingen |

| 6,04% | € 2.597 |

| Belastingpercentage | Te betalen belasting |

| 36% | € 935 |

Complexer voorbeeld

Stel, je hebt een vermogen van € 100.000, waarvan je € 50.000 belegt in aandelen en € 50.000 spaart. Bij elkaar opgeteld is je belastbare rendement dan € 3.740.

| Beleggingen | Fictief rendement | Rendement beleggingen |

| € 50.000 | 6,04% | € 3.020 |

| Spaargeld | Fictief rendement | Rendement spaargeld |

| € 50.000 | 1,44% | € 720 |

| Rendement totaal | ||

| € 3.740 |

Vervolgens trek je van je totale vermogen van € 100.000 eerst € 57.000 af (het deel dat vrijgesteld is van belasting). Het resterende belastbare vermogen is € 43.000. De Belastingdienst kijkt vervolgens naar de verhouding van dit deel ten opzichte van je totale vermogen. In dit voorbeeld is dat 43%. Dit betekent dat 43% van je totaal belastbare rendement van € 3.740 meetelt, wat neerkomt op € 1.608. Hierover betaal je 36% belasting, wat neerkomt op € 579.

| Totaal vermogen | Vrijgesteld deel | Belastbaar deel | % van € 100.000 |

| € 100.000 | € 57.000 | € 43.000 | 43% |

| Rendement totaal | 43% over rendement | Belastingpercentage | Te betalen belasting |

| € 3.740 | € 1.608 | 36% | € 579 |

Ben je benieuwd naar je eigen situatie? Vul dan hier je gegevens in.

Geen belasting over je pensioenrekening

Je betaalt geen belasting over het rendement op je pensioenrekening zolang je deze niet opneemt. Pas wanneer je met pensioen gaat en je uitkeringen starten, betaal je hierover inkomstenbelasting.

Groenfondsen en duurzame beleggingen

Ook kunnen groene beleggingen vrijgesteld zijn van belasting omdat ze bijdragen aan de vermindering van de uitstoot van broeikasgassen en de bescherming van het milieu. Echter geldt dit alleen voor een handjevol beleggingen die officieel door de overheid zijn erkend als groenfonds.

Het aanbod van duurzame beleggingen is in werkelijkheid veel en veel groter. Dit geldt ook voor de beleggingen die wij voor onze klanten beheren, waarbij we kiezen voor duurzame beleggingen zonder concessies te doen aan spreiding of rendement.

Dividendbelasting

Als je belegt in indexfondsen die dividend uitkeren, betaal je hierover dividendbelasting. Is er Nederlandse dividendbelasting ingehouden? Dan kun je deze verrekenen met de inkomstenbelasting, waarvan je de specificaties kunt vinden in de fiscale jaaropgave.

Samengevat:

- Beleggen in Nederland is belastbaar vanaf € 57.000.

- De belasting is afhankelijk van de hoogte en verdeling van je vermogen.

- De Belastingdienst kijkt naar wat je op 1 januari 2024 hebt om te bepalen hoeveel belasting je betaalt.

- Er zijn uitzonderingen, zoals een pensioenrekening en groenfondsen.

Voor de exacte berekeningen, verwijzen wij je graag naar de website van de Belastingdienst. Kom je er zelf niet uit? Dan raden wij altijd aan om een financieel of belastingadviseur in de arm te nemen.

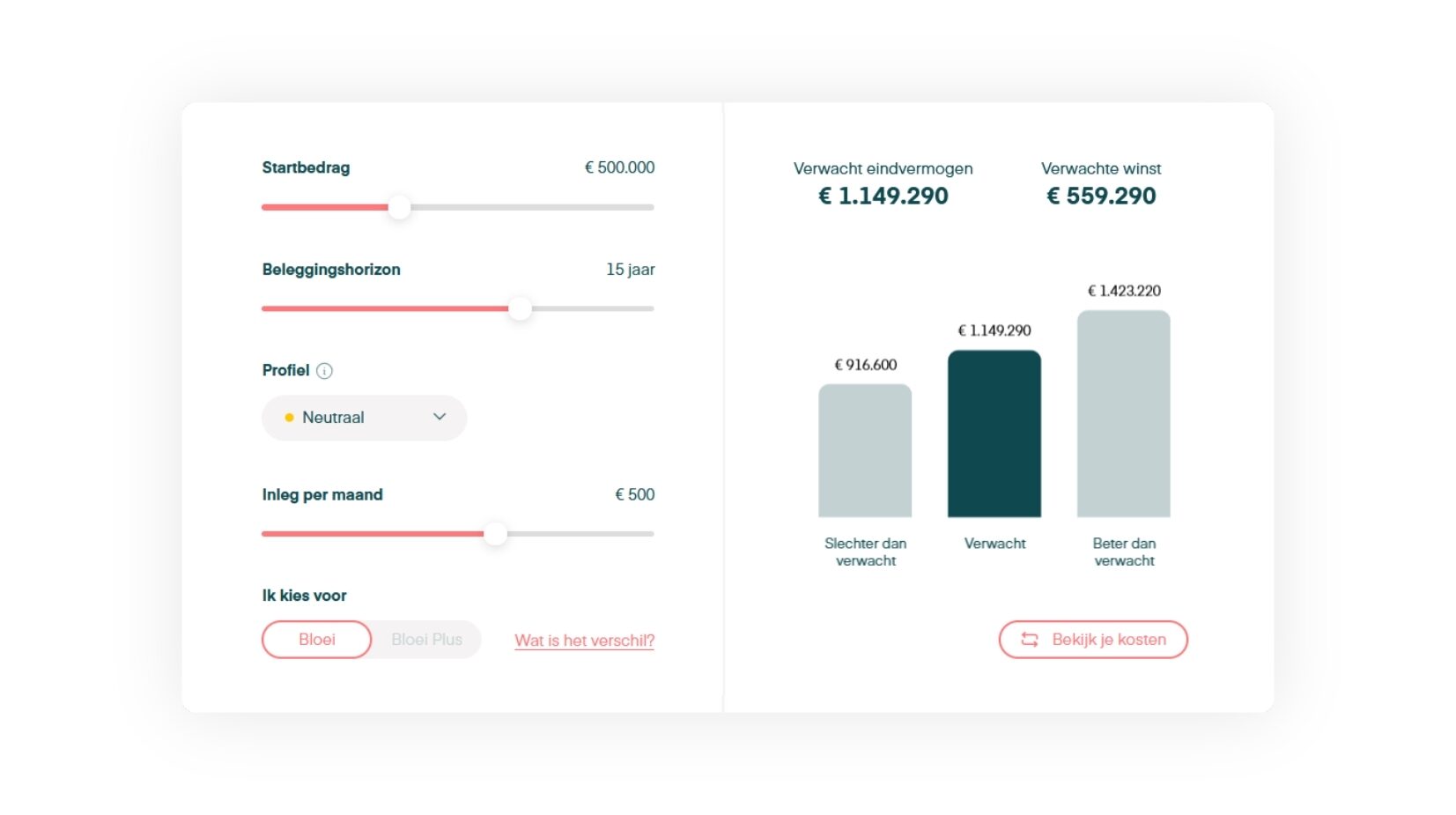

Benieuwd wat je vermogen kan opleveren?

Ontdek het zelf met onze handige rekentool en krijg direct inzicht in je verwachte resultaat en winst.

Wil je een compleet rapport per e-mail ontvangen? Vul dan de online vragenlijst in en ontvang vrijblijvend een persoonlijk beleggingsplan.

-

-

Maurice van der Neut

Adviseur -

Maurice helpt zijn klanten met uitgebreide kennis van financiële planning en speelt een cruciale rol in de optimalisatie van de app.

Gerelateerde artikelen

-

Terugblik

TerugblikNovember 2023

November was een topmaand voor beleggers. Niet alleen stegen aandelen over een breed front in waarde met 6,5%, ook obligaties droegen hun steentje bij met 1,2% rendement.Lees meer -

Terugblik

TerugblikOktober 2023

Oktober begon hoopvol, maar de markt kantelde na de aanval van Hamas op Israël op 7 oktober en de nasleep die daarop volgde. In oktober daalden aandelenkoersen met 3,9%Lees meer -

Evenementen

EvenementenMichiel Vos over de Amerikaanse politiek en verkiezingen

Michiel Vos gaf ons een fascinerende kijk op de Amerikaanse politiek en de aanloop naar de komende verkiezingen. Voor onze klanten, die grotendeels beleggen in de VS, is dit een belangrijk thema.Lees meer

-

Op de hoogte blijven?

Ontvang je ons maandbericht nog niet en wil je op de hoogte blijven van onze blogs? Schrijf je dan hier in.

Wij gaan zorgvuldig om met je contactgegevens en het is altijd mogelijk om je uit te schrijven voor onze e-mails.

-

Schrijf je in voor ons maandbericht